房地产行业的“至暗时刻”似乎已经过去了。

根据克而瑞的数据,6月北京、上海、广州和深圳新建商品住宅,分别成交43万平方米、81万平方米、83万平方米和39万平方米,环比分别增加21%、66%、48%和38%,成交面积均创年内单月新高。

从企业表现来看,2024年6月*房企单月业绩环比增长36.3%,近六成*房企实现单月业绩环比增长,近三成房企实现单月业绩同比增长。

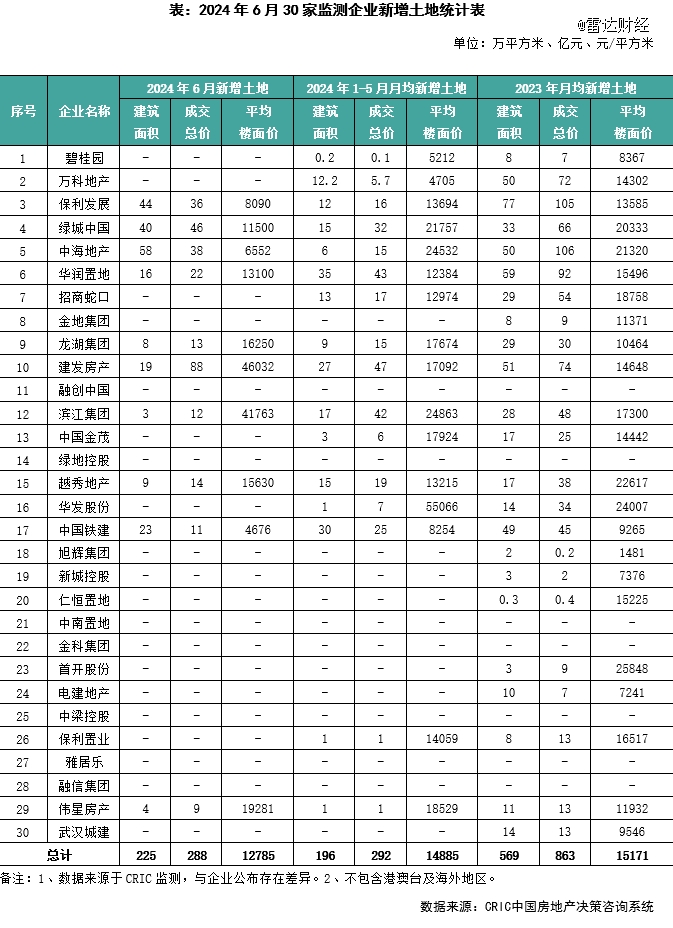

而在拿地方面,重点监测30家房企单月投资金额288亿元,环比上升101%。不过,整个上半年,*房企中有70%企业上半年投资额较去年同期下滑。

而具体到前十大房企,投资额均出现下降,其中龙湖集团跌幅最小,同比仅微降7%。而从拿地销售比来看,龙湖集团以76%的同比增幅,位列*房企*。

著名经济学家宋清辉向雷达财经表示,房地产市场经过激烈调整,目前已经出现积极的信号。在本轮调整中,前十大房企,仅剩下龙湖集团、滨江集团两家民营房企。未来,随着房地产市场的逐步回暖,坚持下来的房企有望赢得未来。

01 典型房企六月积极下场拿地

5月17日,央行连发三条重磅政策,下调首付比例、公积金贷款利率,取消房贷利率下限,极大地改变了购房者心理预期。

在5.17新政等一系列措施推出后,房企的经营面出现了改善。

据克而瑞数据,上半年*房企实现销售操盘金额18518.3亿元,同比降低39.5%,降幅收窄4.7个百分点。

而单看6月,TOP100房企实现销售操盘金额4389.3亿元,环比增长36.3%。其中,近六成*房企实现单月业绩环比增长,近三成房企实现单月业绩同比增长。

从企业表现来看,2024年6月其中,中海地产6月单月实现全口径销售金额466亿元,单月销售居*之首,创近一年来新高。作为民营企业代表,龙湖集团6月单月销售为100.5亿元,环比增长15.7%,上半年累计销售额为511.3亿元,行业排名稳居前十。

与此同时,6月房企拿地热情也出现了改善。

整个上半年,仅三成*房企拿地,七成企业拿地金额同比下跌。上半年整体来看,房企投资愈发谨慎,仅有三成*房企拿地,主要以销售TOP30的“老面孔”为主,投资金额占到*房企拿地的82%。

而单看6月份,典型房企拿地金额止跌回升。克而瑞重点监测30家房企单月投资金额288亿元,环比上升101%。

值得一提的是,“遭遇阶段性经营性困难,流动性短期承压”的万科地产,也感受到了暖意。

7月9日,万科地产披露接待调研公告,公司管理层向来访机构表示,本轮政策对症下药,直指痛点,效果明显。4月以来万科自身销售额也在逐月上升。目前几个核心城市比如上海、深圳、杭州、广州成交有企稳迹象。

02 多元布局+战略定力成穿越周期利器

从上半年的销售金额TOP 10榜单来看,除了龙湖集团和滨江集团,其他八家房企均为央国企或背靠央国企。

雷达财经注意到,在7月10日由中国房地产报、中国城市与区域治理研究院联合发布“2024中国房地产企业品牌影响力100强榜单”,龙湖集团和滨江集团也均在前十之列。

今年上半年,前四席分别为保利发展、中海地产、万科地产和绿城中国,均为央国企或央国企背景。在该榜单中,滨江集团位列第八、龙湖集团位列第十位。

“一般来说,央国企的任务是国有资本的保值增值,相对民营企业,其运营风格更加稳健。此外,央国企在银行的信用等级更高,具有融资成本更低的优势。”在宋清辉看来,市场下行周期,央国企更具优势,其排名上升并不足为奇。而在这种背景下,滨江集团和龙湖集团能够排名逆势增长,殊为不易。

雷达财经注意到,去年下半年,万科地产遭遇股债双杀。关键时刻,万科地产获得深圳国资力挺。去年11月,深圳市国资委表示,万科是深圳国资体系重要成员,具备足够的安全性。如有需要或遭遇极端情况,深圳市国资委有充分信心、足够的资金资源和工具帮助万科积极应对。

今年4月,在万科管理层在投资者交流会上坦承,当前万科的确遇到了阶段性经营性困难,流动性短期承压。整个上半年,万科预亏70亿元至90亿元,这将是万科上市以来,首份录得亏损的半年报。不过,万科的融资渠道非常顺畅,其上半年合计新增融资、再融资超600亿元,对应偿还超过500亿元,其中招商银行牵头的200亿元银团贷款,是近年来房地产单笔金额较大的一笔贷款。

相比之下,民营房企并没有央国企那么深厚的背景和资源,龙湖集团和滨江集团何以在地产下行的大背景下,实现稳中有进?

雷达财经梳理发现,龙湖集团和滨江集团出色成绩背后,源于公司围绕地产延伸出完善的商业布局以及坚定的战略执行力。

作为一家地产起家的公司,龙湖并不满足于单纯的房地产开发。截至目前,公司聚焦开发、运营、服务三大板块,涵盖地产开发、商业投资、资产管理、物业管理及智慧营造五大航道业务,充分航道协同效应,深度参与城市空间、服务重构。

龙湖集团经营性收入跟地产销售收入相比,其比例在持续提升。据龙湖公告显示,2023年上半年,龙湖经营性收入129.7亿元,地产销售收入985.2亿元,经营性收入只占地产销售收入的13%,2024年上半年,该比例已经提升至25.6%,可见经营性业务持续扩大的趋势。

在完善商业布局的同时,龙湖一直坚持“经营安全”战略。

长期以来,龙湖集团遵循按时还贷、不展期、不逾期的财务铁律,因此赢得合作伙伴的信任与支持,成为龙湖集团穿越周期的强大底气。

自2022年,龙湖就已经开始主动、有序地压降负债规模,保持企业发展的“安全度”。在策略上,龙湖集团整体以正向的净现金流来压价负债,资产负债表实现存货与负债的同步下降。在2023年,龙湖*次达成了全集团整体现金流为正,实现了约35亿的净现金流。

龙湖坚持低成本的融资渠道,整体借贷成本保持在4.24%的低位。目前,龙湖银行贷款授信剩余额度超过2000亿元,公司债、住房租赁专项债、中期票据剩余额度高达407亿元,境外贷款及美元债剩余额度达12.8亿美元。

公司相关负责人表示,2024年,也包括在接下来的几年,龙湖都会坚定的沿着“安全”战略执行下去。而龙湖的这一整体铺排,与当前“去库存”的政策导向相吻合。

滨江集团围绕地产,也形成了多元商业布局。目前,滨江集团主打“1+5”的发展战略,“1”指房地产主业,坚持把房地产主业做精、做优、做强,在保证安全运营和品质的前提下,与头部企业保持适度的规模比例;“5”指的是同时有序推进服务、租赁、酒店、养老和产业投资五大业务板块。

多年来,滨江集团深耕杭州,而非像一些房企那样全国跑马圈地。滨江集团董事长戚金兴在2023年年底曾表示,从企业安全角度考虑,滨江集团开发比例上基本保证杭州要占到60%,杭州外浙江省内30%,省外不超过10%,省外市场主要目标在上海。

此外,公司执行严格的财务纪律,积极压降有息负债,降低融资成本。最终,滨江集团和龙湖集团一样,在整个市场面临挑战时,行业排名不降反升。

03 谋万世者方有未来

《 孙子兵法 》曰:不谋万世者,不足以谋一时;不谋全局者,不足以谋一域。

对于房地产开发企业来说,“土地储备”是发展的基石,没有土地就没有未来。

然而,房地产土地交易市场降温,房企拿地意愿降低。2024年上半年,具体到销售额TOP 10房企,万科地产上半年仅拿地28.6亿元,同比大降94%,降幅居TOP 10房企之首。

销售排名上升的滨江集团,也放缓拿地,拿地金额同比下降了44%。

拿地金额同比降幅最小的是龙湖集团,同比仅微降7%。

而从拿地销售比数据来看,万科地产今年上半年相较去年同期下降92%,降幅同样位居TOP 10房企之首。

而龙湖集团和建发地产拿地销售比同比分别出现了76%和34%的增幅。

整体来看,今年上半年,龙湖集团在北京、上海、杭州、成都、苏州、西安、佛山7个城市获得了7幅土地,总建面是51万方,权益建面是37万方,权益地价60亿元,平均溢价率仅3.6%。克而瑞数据显示,2024年1-5月,龙湖集团新增货值达到151.2亿元,位列民营房企第二。

龙湖集团管理层在6月的股东大会上透露,公司在拿地策略上会“以销定支”,严守投资刻度,优中选优,把握好投资节奏。在投资的城市选择方面,会高度聚焦在一、二线高能级城市,同时也会密切关注政策和市场的变化。

克而瑞数据显示,2024年上半年,建发房产以321.8亿元的拿地金额,成为拿地金额最高的房企;其新增土地货值559.4亿元,位列*房企第二。

在宋清辉看来,在一些房企停止拿地以求过冬的背景下,龙湖集团和建发地产按照自身的节奏,储备优质土地。一方面反映了其对房地产回暖的信心,另一方面也是对自身财务健康的自信。整体来看,行业出现复苏迹象,龙湖集团和建发地产有望占得先机。

一些专家对房地产的看法更加乐观。北大国发院教授姚洋认为,即使市场不佳,房地产仍是国家支柱产业,老旧小区改造等需求巨大,足以支撑行业长期发展。

“房地产是永恒朝阳行业,因住房需求持续会有且房屋有使用年限需重建。”姚洋表示。

瑞银地产首席分析师林镇鸿表示,他在评级房企未来时,会非常看重哪家房企转变了商业模式,增加了商业地产的敞口,则可以产生更多的租金收入,让公司免受住房需求周期性调整影响。另一个标志是,哪些房企仍在购地,因为这决定了三四年后的盈利前景。

积极拿地的龙湖集团和建发地产均获得投行青睐。

5月31日,汇丰发布行业报告《近段时间首次全面上调目标价》,对龙湖集团维持买入评级。

报告认为,随着看房到访量的快速增长可能会很快带来销售数据的改善,下半年销售有望企稳和复苏,预计国有企业、优质民营企业和区域开发商在其主要市场区域继续保持*地位。

汇丰上调了龙湖集团、中海地产、越秀地产、建发地产的买入评级,其中龙湖集团目标价由13.6港币调至22.0港币,是调升幅度*的公司。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。